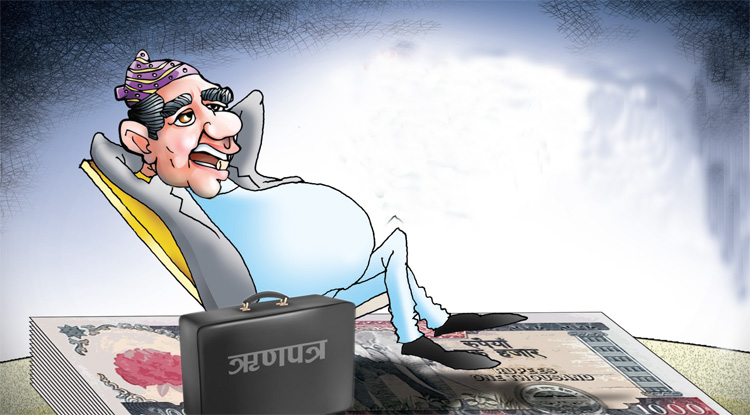

ऋणपत्र बजारः धेरै संभावना, शून्य उपयोग

तीव्र आर्थिक विकासका लागि ठूलो लगानी खोजिरहेकोे सरकारले ऋणपत्र बजारको विकासका लागि भने कुनै पहल गरेको छैन ।

‘यो साता पनि ऋणपत्रतर्फ संस्थागत तथा सरकारी ऋणपत्रहरूको कुनै पनि कारोबार भएन’ नेपाल स्टक एक्सचेञ्ज (नेप्से) ले हरेक साता जारी गर्ने प्रेस नोटमा वर्षौंदेखि दोहोरिंदै आएको वाक्य हो, यो ।

पूर्वाधार निर्माणमा आवश्यक पूँजी जुटाउन ऋणपत्र बजार एउटा उपकरण भए पनि सरकार र निजी क्षेत्रले यसको विकासका लागि आवश्यक पहल नगरेको उक्त वाक्यबाटै पुष्टि हुन्छ ।

नेपाली पूँजीबजारबाट लगानीयोग्य पूँजीको सिर्जना हुन नसकेको बताउँदै आएका अर्थशास्त्रीमध्येकै हुन् वर्तमान अर्थमन्त्री डा. युवराज खतिवडा पनि । तर, ऋणपत्र बजारको विकासबारे न सरकार, न त निजी क्षेत्र, कसैले ध्यान दिएका छैनन् ।

आर्थिक वर्ष २०७०/७१ को बजेटमा अन्तर्राष्ट्रिय संस्थालाई स्वदेशी मुद्रामा ऋणपत्र (बण्ड) जारी गर्न दिने व्यवस्था गरिएको थियो । अन्तर्राष्ट्रिय वित्त निगम (आईएफसी) ले राष्ट्र ब्यांकसँग यसका लागि सैद्धान्तिक सहमति पाइसके पनि बण्ड जारी हुनसकेको छैन । पूँजी बजारको विकास नहुँदा एकातिर पूर्वाधारमा लगानी गर्न पूँजीको अभाव छ भने अर्कोतिर मुद्रा बजार (ब्यांकिङ प्रणाली) मा तरलताको उतार–चढाव भइरहन्छ ।

छैन चर्चा

विकसित मुलुकहरूमा पूँजी बजारको ८० प्रतिशतसम्म हिस्सा ऋणपत्र बजारको हुन्छ । ठूला परियोजनाहरूका लागि दीर्घकालीन ऋणपत्र मार्फत लगानी जुटाइन्छ । तर नेपालमा त्यस्तो संस्कारको विकास हुन नसकेको नेप्सेका उपप्रबन्धक निरञ्जन फुँयाल बताउँछन् ।

ब्यांकहरूले पूँजी पर्याप्तता कायम गर्नका लागि डिबेञ्चर (एक प्रकारको ऋणपत्र) जारी गर्ने बाहेक निजी क्षेत्रबाट ऋणपत्र जारी हुनसकेको छैन ।

सरकारले ऋणपत्र जारी गर्ने भए पनि त्यसबारे अधिकांशलाई जानकारी नै हुँदैन । “धेरैलाई ऋणपत्र के हो भन्ने नै थाहा छैन” सानिमा ब्यांकका प्रमुख कार्यकारी अधिकृत (सीईओ) भुवन दाहाल भन्छन्, “अहिले कुनै संस्थाले ऋणपत्र जारी गर्यो भने पनि खरीदकर्ता पाउनै गाह्रो छ ।”

सरकारले खर्च धान्न राष्ट्र ब्यांक मार्फत ट्रेजरी बिल र ऋणपत्र जारी गरेर आन्तरिक ऋण उठाउँछ । पछिल्ला २८ वर्षमा स्वदेशी बजारबाट उठाइएको यस्तो कुल ऋणमध्ये सर्वसाधारणको लगानी १ प्रतिशतभन्दा कम छ । अर्थात् रु.१०० ऋण लिंदा जनतासँग ८७ पैसा मात्रै लिएको देखिन्छ ।

सरकार र निजी क्षेत्र दुवै पक्षले ऋणपत्रबारे सर्वसाधारणलाई बुझाउन आवश्यक भएको सानिमा ब्यांकका दाहाल बताउँछन् । हुन पनि दुई महीना अघि मात्र एनआईसी एशिया ब्यांकले जारी गरेको डिबेञ्चर पूरै बिक्री हुन सकेन ।

अवस्था कस्तोसम्म छ भने ब्यांकहरूले आफ्ना ऋणी र संस्थागत लगानीकर्तालाई डिबेञ्चर किन्न अनुरोध गर्नुपर्छ । प्राथमिक शेयर निष्काशन (आईपीओ) बारेको उत्सुकता जस्तो ऋणपत्रबारे सर्वसाधारणमा चासो र चर्चा छैन ।

ऋणपत्र बजार विकास हुँदा ब्यांकमा निक्षेप जम्मा गर्ने सर्वसाधारण र ऋण लिने उद्योगी दुवैलाई फाइदा पुग्छ । त्यसो नहुँदा यी दुवै पक्षको फाइदा ब्यांकलाई मात्र भइरहेको छ । “उद्योगी व्यवसायीले कर्पोरेट बण्ड मार्फत सीधै बजारबाट पैसा लगिदिए भने ब्यांकको व्यापार घट्छ”, सीईओ दाहाल भन्छन् ।

राष्ट्र ब्यांकका अनुसार अहिले ब्यांकहरूले मुद्दती खातामा औसतमा १० प्रतिशत व्याज दिइरहेका छन् । तर ब्यांकमा ऋण माग्न जाने हो भने अधिकांश कर्जाको व्याजदर १४–१५ प्रतिशत छ । यस्तो अवस्थामा उद्यमीले ब्यांकबाट ऋण लिनु साटो सर्वसाधारणसँग ऋणपत्र मार्फत ऋण लिए भने त्यसको व्याजदर करीब १२ प्रतिशत मात्र हुन्छ ।

विश्वव्यापी अभ्यास पनि त्यही नै हो । यसबाट ब्यांकले बीचमा बसेर लिने फाइदा निक्षेपकर्ता र ऋणीले बाँड्न पाउँछन् । ऋणपत्र किन्दा निक्षेपकर्तालाई ब्यांकमा भन्दा बढी व्याज प्राप्त हुन्छ भने उद्योगीले सस्तो व्याजदरमा ऋण पाउँछन् ।

अवरोध अनेक

“हामीले ऋणपत्र बजार मार्फत पनि पूँजी सिर्जना हुन्छ भन्ने नै बुझउन सकेनौंं” फुँयाल भन्छन्, “व्यक्तिसँग भएको रकम ब्यांकमा राख्ने वा शेयर किन्नेमा मात्र सीमित छ ।”

पूँजी बजारका दुई पाटा हुन्– शेयर (इक्विटी) बजार र ऋणपत्र (बण्ड) बजार । शेयर मार्फत कम्पनीहरूले पूँजी प्राप्त गर्छन् । ऋणपत्र मार्फत मूलतः परियोजनाले पूँजी जुटाउँछ । शेयरमा नगद लाभांश, शेयर लाभांश (बोनस) जस्ता प्रतिफल पाइन्छ । ऋणपत्रमा व्याज पाइन्छ ।

ब्यांकको निक्षेपमा भन्दा ऋणपत्रमा बढी व्याज पाइने मात्र होइन, ऋणपत्रलाई सेकेन्डरी मार्केटमा शेयर जस्तै किनबेच गर्न पनि सकिन्छ ।

ऋणपत्रको निष्काशन र दोस्रो बजारमा कारोबारका लागि कानूनी व्यवस्था एवम् भौतिक पूर्वाधार तयार छन् । तथापि, शेयर जस्तो सेकेण्डरी मार्केटमा ऋणपत्रको कारोबार हुनसकेको छैन ।

किन त ? “नेपालमा ऋणपत्र जारी गर्ने बलियो संस्था नै तयार भएको छैन” ठूला पूर्वाधारमा लगानी गर्ने कम्पनी इमर्जिङ नेपालका प्रमुख कार्यकारी अधिकृत विनोद आत्रेय भन्छन्, “अब पूर्वाधार विकास ब्यांक स्थापना भएपछि त्यसले ऋणपत्रको बजार विकासमा सहयोग पुर्योउँछ ।”

जलविद्युत् क्षेत्रमा लगानी गर्नका लागि भनेर सरकारले २७ असार २०६८ मा स्थापना गरेको ‘जलविद्युत् लगानी तथा विकास कम्पनी’ ले ऋणपत्र निष्काशन गर्ने अपेक्षा गरिएको भए पनि ऊसँग भएको पैसा समेत लगानी हुनसकेको छैन ।

ब्यांकबाट ठूलो परिमाणमा ऋण लिएका निजी क्षेत्रका चौधरी ग्रुप, सूर्य नेपाल, डाबर नेपाल जस्ता उत्पादनमूलक संस्थाहरूले पनि ऋणपत्र मार्फत बजारबाट रकम उठाउने प्रयास गरेनन् । ब्यांकहरूले जारी गरेको केही डिबेञ्चर वित्तीय संस्थाहरूले आफैं ‘होल्ड’ गरिदिंदा दोस्रो बजारमा कारोबार नै हुँदैन ।

“हामीकहाँ ऋणपत्रको सार्वजनिक निष्काशन गर्न लागत बढी छ त्यसैले पनि यसप्रति आकर्षण नभएको हुनसक्छ” नेप्सेका उपप्रबन्धक फुँयाल भन्छन् । क्रेडिट रेटिङ गराउनुपर्ने, धितोपत्र बोर्ड, नेप्से, बिक्रीप्रबन्धक लगायतलाई शुल्क तिर्नुपर्ने हुँदा लागत बढी हुने उनको बुझाइ छ ।

तर अवरोधको कारण यति मात्रै होइन । कतिपय जानकारहरू निजी क्षेत्र वित्तीय नियमनको दायरामा आउन नचाहेकाले ऋणपत्रमा रुचि नदेखाएको बताउँछन् । “धितोपत्र बोर्डले नियमन गर्ने र वित्तीय विवरण सार्वजनिक गर्नुपर्ने हुँदा निजी क्षेत्रका कम्पनी ऋणपत्र निष्काशन गर्न चाहँदैनन्” अर्का एक ब्यांकर भन्छन् ।

निजी क्षेत्रका ठूला व्यावसायिक समूहले उद्योग र व्यापार मात्र होइन, ब्यांक र बीमा जस्ता वित्तीय संस्थामा पनि लगानी गरेका छन् । यसैले गर्दा ब्यांकबाट सस्तैमा ‘कर्पोरेट ऋण’ पाउने भएपछि ऋणपत्र जारी गर्नमा उनीहरूको रुचि हुँदैन । साना तथा मझाैला उद्यमीलाई भने चर्को व्याजमा ऋण लिनुपर्ने बाध्यता छ । जसले गर्दा ठूलो उद्योगीका ब्यांकहरूको व्यवसाय पनि बढ्छ ।

वाणिज्य ब्यांकहरूले अहिले पनि सरकारको ट्रेजरी बिल ५ प्रतिशत र ऋणपत्र ९ प्रतिशतभन्दा सस्तो व्याजदरमा खरीद गरिरहेका छन्– तरलता व्यवस्थापन र व्याजदर अन्तरको हिसाब मिलाउने जस्ता रणनीतिक प्रयोजनका लागि ।

ठूला उद्योगी–व्यापारीलाई ‘कर्पोरेट ऋण’ मा १२ प्रतिशतको हाराहारीमा व्याज लिने ब्यांकहरू मझैला र साना उद्यमीबाट भने १५ प्रतिशतसम्म व्याज लिन्छन् । “यसबाट नीतिगत ठगी भइरहेको छ” नेपाल राष्ट्र ब्यांकका एक अधिकारी भन्छन्, “यो समस्या एउटा मात्र कारणबाट सिर्जना भएको होइन, संरचनागत रूपमा नै समाधान खोज्नुपर्छ ।”

‘ऋणपत्रको प्रतिफल बढाउनुपर्छ’

नरबहादुर थापा

कार्यकारी निर्देशक,

नेपाल राष्ट्र ब्यांक

सरकारी ऋणपत्रमा सर्वसाधारण नागरिकको लगानी किन छैन ?

नेपालीहरू सम्पत्ति सिर्जना (वेल्थ क्रियशन) मा लागिरहेका छन् । घरजग्गा, शेयर इत्यादिमा लगानी गरिरहेका उनीहरूको आवश्यकता ऋणपत्रको न्यून प्रतिफलले पूरा गर्दैन । हामीले ऋणपत्रमा लगानी गर भन्यौं भने त हामीलाई खेद्छन् ।

जनताले किन्दैनन् भने नागरिक बचतपत्र, वैदेशिक रोजगार बचतपत्र किन जारी गरेको ?

त्यो त हामीले थोरै थोरै पैसा हुने सर्वसाधारणले लगानी गर्न सकुन् भनेर बाटो खुला गरेको हो ।

त्यसो भए नेपालमा ऋणपत्र बजारको विकास सम्भव छैन ?

सम्भव छ । यसका लागि ब्यांकहरूले डिबेञ्चर निष्काशन गर्नुपर्यो । निक्षेपमा मात्रै निर्भर हुनुभएन । सरकारले पनि ठूला परियोजनाका लागि ऋणपत्र मार्फत बजारबाट पैसा उठाउनुपर्यो ।

ठूला जलविद्युत् आयोजना, सडक, रेलमार्ग, विमानस्थल जस्ता पूर्वाधारमा लगानी जुटाउन ऋणपत्र जारी गर्न सकिन्छ । तर सर्वसाधारणलाई यसतर्फ आकर्षित गराउन ऋणपत्रको प्रतिफल पनि बढाउनुपर्छ ।

सर्च गर्नुहोस्

सर्च गर्नुहोस्